- Auteur Stanley Ellington ellington@answers-business.com.

- Public 2023-12-16 00:21.

- Laatst gewijzigd 2025-01-22 16:08.

Ieder welwillendheid gemaakt in een acquisitie gestructureerd als een verkoop van activa/338 is fiscaal aftrekbaar en afschrijfbaar over 15 jaar samen met andere immateriële activa die vallen onder IRC sectie 197 welwillendheid gemaakt in een acquisitie gestructureerd als een voorraad verkoop is niet fiscaal aftrekbaar en niet afschrijfbaar.

Is goodwill op deze manier fiscaal aftrekbaar bij een verwerving van activa?

onder VS belasting wet, welwillendheid en andere immateriële activa gekocht in een belastbaar actief aankoop moeten door de IRS worden afgeschreven over 15 jaar, en deze afschrijving is: belasting - aftrekbaar . Herhaal dat welwillendheid wordt nooit afgeschreven voor boekhoudkundige doeleinden, maar in plaats daarvan getest op bijzondere waardeverminderingen.

Ten tweede, hoe wordt goodwill fiscaal behandeld? welwillendheid . Wijs een eventuele resterende prijs toe aan welwillendheid . welwillendheid kan meestal niet nauwkeurig worden gewaardeerd. Daarom is er geen FMV-limiet voor de toewijzing van inkoopprijzen aan: welwillendheid . Voor belastingdoeleinden , kunt u het bedrag dat is toegewezen aan welwillendheid meer dan 15 jaar, omdat gekocht welwillendheid wordt als immaterieel beschouwd.

Trouwens, kunt u goodwill hebben bij de aankoop van activa?

Aankoop van activa versus voorraad Aankoop : Bezit Voordelen Met een Bedrijfsmiddel transactie, welwillendheid , wat het bedrag is dat voor een bedrijf is betaald bovenop de waarde van zijn materiële middelen , kan fiscaal lineair afgeschreven over 15 jaar. De koper kan dicteer ook welke middelen het gaat niet aankoop.

Betaalt u belasting over goodwill?

Een verkoop van persoonlijke welwillendheid , indien gerespecteerd door de IRS, creëert het een meerwaarde op lange termijn voor de aandeelhouder, belastbaar tot 23,8% (maximaal winstpercentage van 20%, plus de netto-investering van 3,8% inkomstenbelasting ) in plaats van gewoon inkomen aan de doelvennootschap, belastbaar tot 35% plus een extra belasting tot 23,8% aan

Aanbevolen:

Hoe wordt goodwill fiscaal behandeld?

Volgens de Amerikaanse belastingwetgeving moeten goodwill en andere immateriële activa die zijn verworven bij de aankoop van belastbare activa door de IRS worden afgeschreven over 15 jaar, en deze afschrijving is fiscaal aftrekbaar. Bedenk dat goodwill nooit wordt afgeschreven voor boekhoudkundige doeleinden, maar in plaats daarvan wordt getest op bijzondere waardevermindering

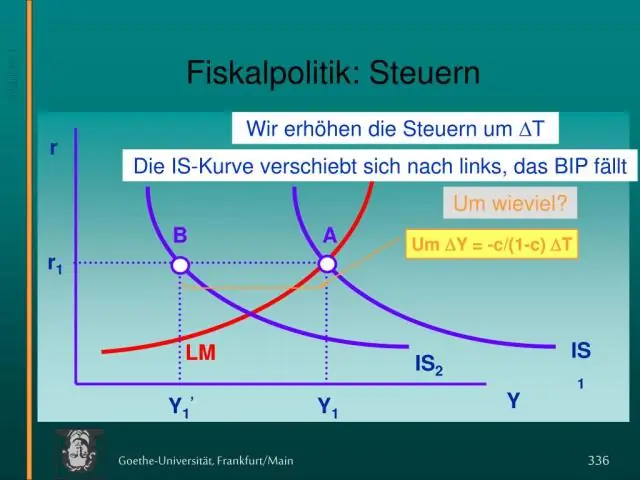

Wat zou als een krimpend fiscaal beleid worden beschouwd?

Contractionair fiscaal beleid is een vorm van fiscaal beleid waarbij de belastingen worden verhoogd, de overheidsuitgaven worden verlaagd of beide om de inflatiedruk te bestrijden. Door een verhoging van de belastingen hebben huishoudens minder beschikkingsinkomsten te besteden. Lagere verwijderingsinkomsten verlagen het verbruik

Wat is het primaire doel van een krimpend fiscaal beleid?

Contractionair fiscaal beleid is een vorm van fiscaal beleid waarbij de belastingen worden verhoogd, de overheidsuitgaven worden verlaagd of beide om de inflatiedruk te bestrijden. Door een verhoging van de belastingen hebben huishoudens minder beschikkingsinkomsten te besteden. Lagere verwijderingsinkomsten verlagen het verbruik

Wat is een expansieve quizlet over fiscaal beleid?

Expansief fiscaal beleid. Een toename van de overheidsaankopen van goederen en diensten, een verlaging van de nettobelastingen, of een combinatie van beide met als doel de totale vraag te vergroten en de reële productie te vergroten. Begrotingstekort. wanneer de overheid meer geld uitgeeft dan het aan belastingen int

Bij welke schikkingsprocedure gaat het om een onderhandelde schikking tussen de partijen bij het geschil?

Bemiddeling